Pour minimiser les droits de succession qu’auront à payer vos héritiers, il faut anticiper la transmission de votre patrimoine. Il est possible de le faire par voie de donation, par le démembrement de votre patrimoine immobilier, par un contrat d’assurance-vie ou par une Société Civile Immobilière (SCI) familiale.

Les donations effectuées dans la limite de certains montants sont exonérées d’impôt.

Lien de parenté | Donations exonérées tous les 15 ans |

Parent à enfant | 131 865 € par parent et par enfant |

Grand-parent à petit-enfant | 63 730 € par grand-parent et par enfant |

Oncle ou tante à neveu | 39 832 € par oncle ou tante et par enfant |

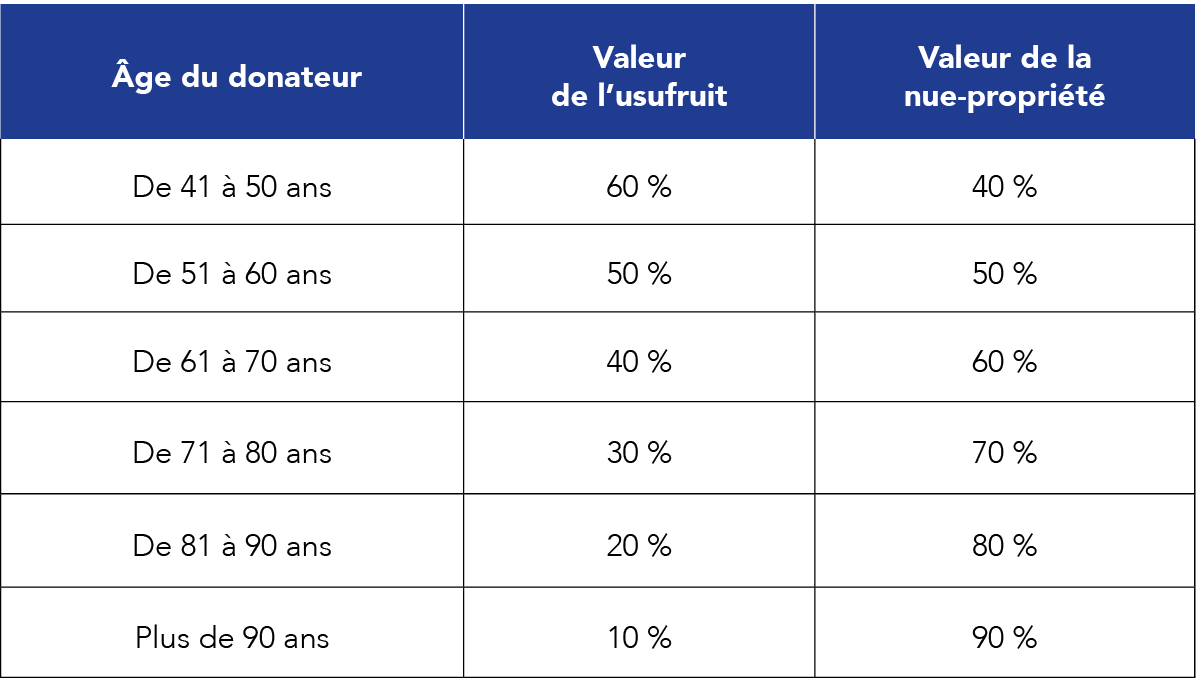

Le démembrement consiste, le plus souvent, à séparer la nue-propriété d’un bien immobilier de son usufruit. Il permet de garantir au donateur la jouissance du bien jusqu’à sa mort tout en réduisant fortement les droits de succession qu’auront à acquitter ses héritiers. Il est également possible de faire du démembrement sur certains placements financiers ou démembrer la clause bénéficiaire d’un contrat d’assurance-vie.

Pour ce qui est de l’assurance-vie, le capital transmis est exonéré d’impôt dans la limite de 152 500 € si les versements ont été effectués avant 70 ans, et de 30 500 € sinon.

À noter : L’abattement est apprécié par bénéficiaire, pour l'ensemble des contrats souscrits par un même assuré.

Enfin, les parts d’une SCI étant en général valorisées 10 % au-dessous de la valeur des biens immobiliers dont elle est propriétaire, transmettre des parts sociales plutôt que de l’argent permet de donner plus pour moins.